- 产品描述

财务核算要求

1、企业必须对研究开发费用实行专账管理,准确归集填写年度可加计扣除的各项研究开发费用实际发生金额。企业未设立专门的研发机构或企业研发机构同时承担生产经营任务的,应对研发费用和生产经营费用分开进行核算,准确、合理的计算各项研究开发费用支出,对划分不清的,不得实行加计扣除。

2、自2009年度起,企业申请技术开发费加计扣除,应按国家统一会计制度及下列要求进行相关会计核算:

(一)对企业研究开发费用的发生建立明细帐,将有效凭证和明细账对应;

(二)对不同的研究开发项目要设立专账进行管理,实行以项目为成本费用归集对象的会计核算;(三)对企业同时研究开发多个项目,或研究开发项目和其他项目共同使用资源的情况,有关费用要在项目间进行合理分摊。金额较大的要在实际发生前后及时与主管税务机关联系。

3、企业研究开发费各项目的实际发生额归集不准确、汇总额计算不准确的,主管税务机关有权调整其税前扣除额或加计扣除额。

4、法律、行政法规和国家税务总局规定不允许企业所得税前扣除的费用和支出项目,均不允许计入研究开发费用

(5)开发阶段会计核算。

开发阶段的支出,不符合资本化条件计入当期损益。(同研究阶段会计处理)开发阶段的支出,符合资本化条件需进行资本化处理。分录为:

借:研发支出—资本化支出(A 研发项目)

贷:原材料(料)

应付职工薪酬(工)

银行存款(库存现金)(费)

5、装备调试费

主要包括工装准备过程中研究开发活动所发生的费用(如研制生产机器、模具和工具,改变生产和质量控制程序,或制定新方法及标准等)。

为大规模批量化和商业化生产所进行的常规性工装准备和工业工程发生的费用不能计入。

服务内容

我们将全力辅导企业进行技术研发总结、经营管理总结和技术管理与经营的完善工作,直到企业顺利通过研发费用加计扣除项目的评审。为了较好地做好这项工作,我们将向企业提供以下服务:

1、申报测评:根据企业实施科研和产品开发的情况、知识产权及经济效益等情况,确定企业是否符合申报研发费用加计扣除项目的条件。

2、申报指导:在确定企业符合申报研发费用加计扣除项目的企业,我们将对企业进行申报指导,指导内容如下:

(1)政策讲解:全面讲述国家有关研发费用加计扣除项目的政策及要求。

(2)财务指导:讲解申办研发费用加计扣除项目的财务指标及要求。

(3)材料指导:帮助申办企业整合和编写材料,帮助企业完善研发费用加计扣除项目的申报材料,并协助网上申报。

3、企业研发费用台账指导:对企业现有的财务状况进行整理及分析评估,对已经有建立研发费用台账的企业,根据研发费用的相关政策的要求进行评估分析,对不符合部分重新归集费用,对为独立建立研发费用台账的企业,根据研发费用的相关政策的要求对企业现有科研项目进行分析评估,研发费用台账方面严格按照研发费用加计扣除的相关政策进行专业培训、指导直至达到研发费用加计扣除的相关政策为止4、材料编写:帮助申办企业编写研发费用加计扣除项目所需的申报材料,包括资料的汇总,材料目录编制,相关附件的核实,材料的印刷与装订等工作。

5、报前预审:在完成申报材料后,我们将组织*对申报材料进行审查,以保证编写的申报材料完全符合研发费用加计扣除项目对申报材料的要求。

研发费用加计扣除法律规定

1、企业所得税法*三十条**款规定,企业用于开发新技术、新产品、新工艺发生的研究开发费用,可以在计算应纳税所得额时加计扣除。

2、企业所得税法实施条例*九十五条规定,研究开发费用的加计扣除,是指企业为了开发新技术、新产品、新工艺的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的75%加计扣除;形成无形资产的,按照无形资产成本的175%摊销。

3、国税发[2008]116号对企业进行研发费用加计扣除的主体要件、申请流程以及需要提交的资料进行了详细规定,为研发费用加计扣除实务操作提供了直接有效的指导。

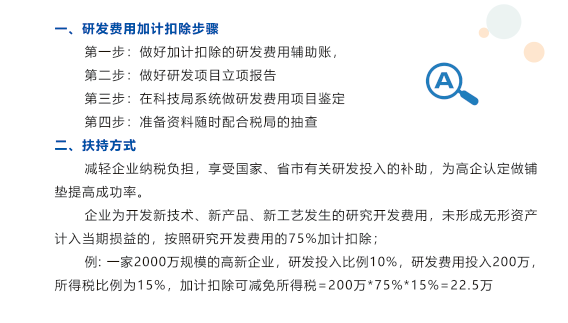

研发费用加计扣除步骤:

第一步:做好加计扣除的研发费用辅助账,

第二步:做好研发项目立项报告

第三步:在科技局系统做研发费用项目鉴定

第四步:准备资料随时配合税局的抽查

扶持方式

减轻企业纳税负担,享受国家、省市有关研发投入的补助,为高企认定做铺垫提高成功率。

企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,按照研究开发费用的75%加计扣除;

例: 一家2000万规模的高新企业,研发投入比例10%,研发费用投入200万,所得税比例为15%,加计扣除可减免所得税=200万*75%*15%=22.5万

申请加计扣除的程序

享受技术开发费加计扣除,必须向税务机关进行立项备案和减免备案。

1、立项备案:企业申请技术开发费加计扣除,应在研究开发项目确定后,将《企业研究开发项目立项备案表》、《企业研究开发项目情况说明书》报主管税务机关备案,同时附送企业总经理办公会或董事会关于自主、委托、合作研究开发项目立项的决议文件,如属委托或合作开发的,应提供委托、合作研究开发项目的合同或协议。

2、减免备案:企业应于每年3月15日前向办税服务厅提请备案并按规定报送相应的资料。申报的研究开发费用不真实或者资料不齐全的,不得享受研究开发费用加计扣除,主管税务机关有权对企业申报的结果进行合理调整。纳税人享受备案类优惠,

纳税人在年度纳税申报时附报以下资料进行技术开发费加计扣除备案:

(1)企业总经理办公会或董事会关于自主、委托、合作研究开发项目立项的决议文件;

(2)自主、委托、合作研究开发项目计划书,需根据《领域》详细说明至具体项目;

(3)研究开发费预算,需说明资金来源;

(4)属于委托、合作研究开发项目的,应提供合同或协议书;

(5)自主、委托、合作研究开发专门机构或项目组的编制情况和专业人员名单;

(6)自主、委托、合作研究开发项目当年研究开发费用发生情况归集表;对委托开发的项目,应提供受托方出具的该研发项目的费用支出明细情况;

(7)研究开发项目的效用情况说明、研究成果报告等资料,包括知识产权证书、生产批文,新产品或新技术证明(查新)材料、产品质量检验报告,以及其他相关证明材料。

3、技术开发费加计扣除额的填报

技术开发费加计扣除的数额按规定计算后分步填报在企业所得税年度纳税申报表附表五*10行“开发新技术、新产品、新工艺发生的研究开发费用”栏、附表三*39行“加计扣除”栏、主表20行“加计扣除”栏。

加计扣除:在实际发生数额的基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额的一种税收优惠措施。

例如,假定税法规定研发费用可实行50%加计扣除政策,那么如果企业当年开发新产品研发费用实际支出为100元,就可按150元(100×150%)数额在税前进行扣除,以体现鼓励研发政策。

简单的说,就是实际支出的金额,在计算企业所得税的时候,可以按**实际支出的金额来计算。因为企业所得税是以利润为基数计算的,而利润=收入-支出,如果允许多列支支出,那么企业所得税就会减少。

政策规定

企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,允许再按其当年研发费用实际发生额的75%,直接抵扣当年的应纳税所得额;形成无形资产的,按照该无形资产成本的175%在税前摊销,除法律另有规定外,摊销年限不得**10年。

1、企业必须从事《国家重点支持的**领域》和国家发展改革**等部门公布的《当前**发展的高技术产业化重点领域指南(2007年度)》规定项目的研究开发活动。

2、研究开发活动是指企业为获得科学与技术(不包括人文、社会科学)新知识,创造性运用科学技术新知识,或实质性改进技术、工艺、产品(服务)而持续进行的具有明确目标的研究开发活动。不包括企业产品(服务)的常规性升级或对公开的科研成果直接应用等活动(如直接采用公开的新工艺、材料、装置、产品、服务或知识等)。

3、研究开发费包括:

(一)新产品设计费、新工艺规程制定费以及与研发活动直接相关的技术图书资料费、资料翻译费。

(二)从事研发活动直接消耗的材料、燃料和动力费用。

(三)在职直接从事研发活动人员的工资、薪金、奖金、津贴、补贴。

(四)专门用于研发活动的仪器、设备的折旧费或租赁费。

(五)专门用于研发活动的软件、**权、非**技术等无形资产的摊销费用。

(六)专门用于中间试验和产品试制的模具、工艺装备开发及制造费。

(七)勘探开发技术的现场试验费。

(八)研发成果的论证、评审、验收费用。

4、企业集团根据生产经营和科技开发的实际情况,对技术要求高、投资数额大,需要由集团公司进行集中开发的研究开发项目,其实际发生的研究开发费,可以按照合理的分摊方法在受益集团成员公司间进行分摊。

5、对企业共同合作开发的项目,由合作各方就自身承担的研发费用分别按照规定计算加计扣除。对企业委托给外单位进行开发的研发费用,由委托方按照规定计算加计扣除,受托方不得再进行加计扣除。

6、企业实际发生的研究开发费,在年度中间预缴所得税时,允许据实计算扣除,在年度终了进行所得税年度申报和汇算清缴时,再依照本办法的规定计算加计扣除。

企业申请研究开发费加计扣除时,应向主管税务机关报送如下资料:

(一) 自主、委托、合作研究开发项目计划书和研究开发费预算。

(二) 自主、委托、合作研究开发专门机构或项目组的编制情况和专业人员名单。

(三) 自主、委托、合作研究开发项目当年研究开发费用发生情况归集表。

(四) 企业总经理办公会或董事会关于自主、委托、合作研究开发项目立项的决议

文件。

(五) 委托、合作研究开发项目的合同或协议。

(六) 研究开发项目的效用情况说明、研究成果报告等资料。

企业实际发生的研究开发费,在年度中间预缴所得税时,允许据实计算扣除,在年

度终了进行所得税年度申报和汇算清缴时,再依照本办法的规定计算加计扣除。

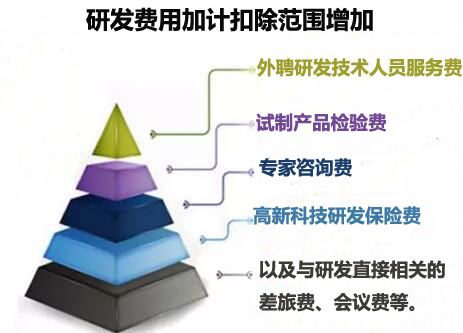

根据《关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号),企业所得税研发费用加计扣除范围如下:

1、人员人工费用。

直接从事研发活动人员的工资薪金、基本养老保险费、基本医疗保险费、失业保险费、**保险费、生育保险费和住房公积金,以及外聘研发人员的劳务费用。

2、直接投入费用。

(1)研发活动直接消耗的材料、燃料和动力费用。

(2)用于中间试验和产品试制的模具、工艺装备开发及制造费,不构成固定资产的样品、样机及一般测试手段购置费,试制产品的检验费。

(3)用于研发活动的仪器、设备的运行维护、调整、检验、维修等费用,以及通过经营租赁方式租入的用于研发活动的仪器、设备租赁费。

3、折旧费用。

用于研发活动的仪器、设备的折旧费。

4、无形资产摊销。

用于研发活动的软件、**权、非**技术(包括许可证、专有技术、设计和计算方法等)的摊销费用。

5、新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费。

6、其他相关费用。

与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、*咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费等。此项费用总额不得**过可加计扣除研发费用总额的10%。

问:研发费用会计如何核算?

答:企业应按照国家财务会计制度要求,对研发支出进行会计处理。研发项目立项时应设置研发支出辅助账,年末汇总分析填报研发支出辅助账汇总表。企业应对研发费用和生产经营费用分别核算,准确、合理归集各项费用支出,对划分不清的,不得实行加计扣除。企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用,同时设置辅助账,准确归集核算当年可加计扣除的各项研发费用实际发生额。

公司主要经营**企业认定,科技项目申报, 公司主要经营**企业认定,科技项目申报,工程中心,名 牌产品, 本公司成立于2012年,做项目申报行业7年,未来持续一直发展项目申报行业,本司有大量的成功案例。例如:金意陶陶瓷,珠江减速机,震雄工程,星辰热能等。大家要申请项目的请马上联系我,我们会给到您一站式的服务,以及的服务团队。

欢迎来到广东科雄科技咨询有限公司网站,我公司位于与广州地缘相连、历史相承、文化同源的佛山市。 具体地址是广东广州公司街道地址,负责人是曾礼宁。

主要经营广东科雄科技咨询有限公司提供**企业认定,研发费用加计扣除,政府补贴咨询,纳税筹划,知识产权规划等服务,未来持续一直发展项目申报行业,大家要申请项目的请马上联系我,我们会给到您一站式的服务,以及。

你有什么需要?我们都可以帮你一一解决!我们公司主要的特色服务是:商务服务 **版权申请服务 等,“诚信”是我们立足之本,“创新”是我们生存之源,“便捷”是我们努力的方向,用户的满意是我们较大的收益、用户的信赖是我们较大的成果。

本页链接:http://www.cg160.cn/vgy-50502238.html

以上信息由企业自行发布,该企业负责信息内容的完整性、真实性、准确性和合法性。阿德采购网对此不承担任何责任。 马上查看收录情况: 百度 360搜索 搜狗

- 产品推荐

- 山东本地全网推广一般怎么收费 客户至上 济南信钰晨网络科技供应 全国护理药品实验系统管理 杭州唯可趣信息技术供应 杭州唯可趣信息技术供应 鄂尔多斯精美不锈钢全屋整装容易清洁吗 内蒙古诺博智能科技供应 南京互动全息宴会厅设计 苏州火焰数字技术供应 长清区如何选择淘宝代运营企业 推荐咨询 山东胜三六九电子商务供应 寻找陪诊服务互惠互利 欢迎咨询 南京陪医**数字科技供应 上海好的图纸加密软件哪家便宜 服务为先 上海迅软信息科技供应 四川舒密尔三角钢琴钢琴专卖店 贴心服务 四川盛音乐器供应 宁德珍云数字AI文本生成 福建珍云数字科技供应 福建珍云数字科技供应 广东第三方净化工程调试服务 深圳市鹏汇环境检测技术供应 四川儿童青少年专注力提升推荐 来电咨询 成都晶心教育咨询供应 鼓楼区户外团餐配送供应商 南京宁嘉客小碗菜餐饮管理供应

关于广东科雄科技咨询有限公司

商铺首页 |

更多产品 |

联系方式

公司主要经营**企业认定,科技项目申报, 公司主要经营**企业认定,科技项目申报,工程中心,名 牌产品, 本公司成立于2012年,做项目申报行业7年,未来持续一直发展项目申报行业,本司有大量的成功案例。例如:金意陶陶瓷,珠江减速机,震雄工程,星辰热能等。大家要申请项目的请马上联系我,我们会给到您一站式的服务,以及的..

- 我要给“软件研发企业研发费用加计扣除 *团队”留言

- 更多产品

相关分类